(2023年9月14日作成)

根拠規定

相続税法27条5項において

同一の被相続人から相続又は遺贈により財産を取得した者(省略)は、申告書を提出すべきもの又は提出することができるものが二人以上ある場合において、当該申告書の提出先の税務署長が同一であるときは、(省略)、当該申告書を共同して提出することができる

と定められています。

いわゆるできる規定となります。言い換えると「相続税申告書は相続人それぞれが個別にバラバラに提出することが原則だが、共同して提出することもできるよ」という意味となります。

では、なぜ相続税申告は相続人が共同して1つの申告書を作成して提出するイメージが定着しているのでしょうか。

相続人の共同作業である遺産分割協議が必要な相続の割合が90%であり、その流れで共同作成の相続税申告書が多数になるためではないか

相続税申告は、遺言書ありの相続か遺言書無しの相続か、の2つがあります。

こちらのページをご参考ください。

現在の日本においては、毎年発生する相続の90%が遺言書無しの相続であると推測されます。

遺言書無しの相続=遺産分割協議が必須(相続人が複数いる場合に限る)

の相続となります。相続人が1名であれば遺産分割協議は不要となりますが、その場合はあまり話題にされないと思います。そうすると、聞く話、論じられる話においては複数の相続人が存在する相続ばかりで、遺産分割協議の後、相続人の代表者が選んだ税理士1名に相続税申告書を作成してもらい、遺産分割協議の時のように、相続人全員の押印をそろえて提出する、というようなイメージが広まったものと解されます。

確かに、遺産分割協議を相続人でまとまって協議して分割し、その後相続人のそれぞれが、それぞれ異なった税理士に相続税申告書作成のみを依頼する、という流れは不自然であるため、このイメージは当然のように感じます。

ただ、繰り返しますが、原則は相続人が別々の相続税申告書を提出することです、あくまで納税義務は相続人各個人に発生するからです。

令和3年4月1日以降の相続税申告書への押印不要がやや混乱を招いた

令和3年3月31日以前に提出する相続税申告書については、税務署が「押印の有無」によって、各相続人等の申告の意思を判断しており、仮に相続人等の押印がない場合は、「その相続人等は申告をしていないもの」として取り扱われていました。

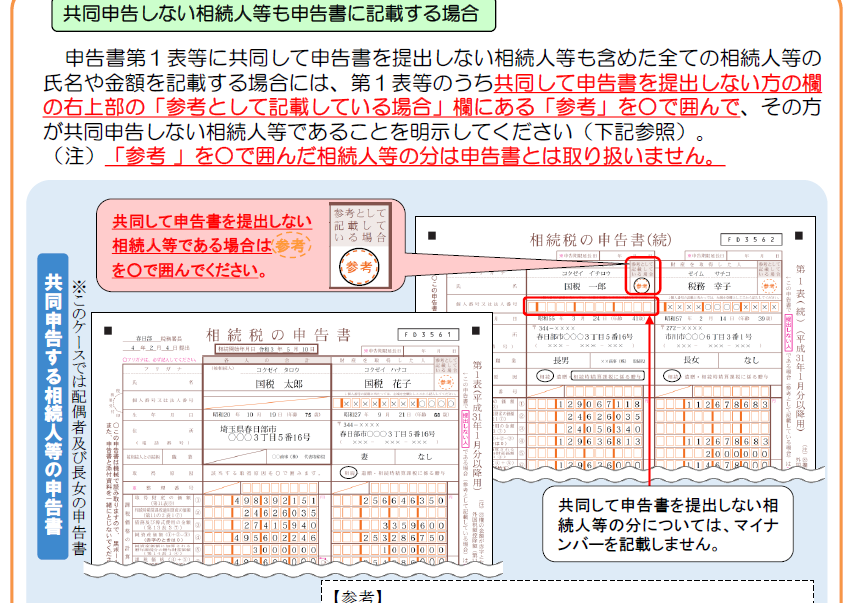

相続税の申告書への押印不要と改正されたことで、共同申告しない相続人等がいる場合は、申告書第一表や申告書第一表(続)(以下、申告書第一表等)に、「参考としている場合に丸を囲む」という作業が発生し、やや混乱を招いたことと思います。

下記で解説いたします。

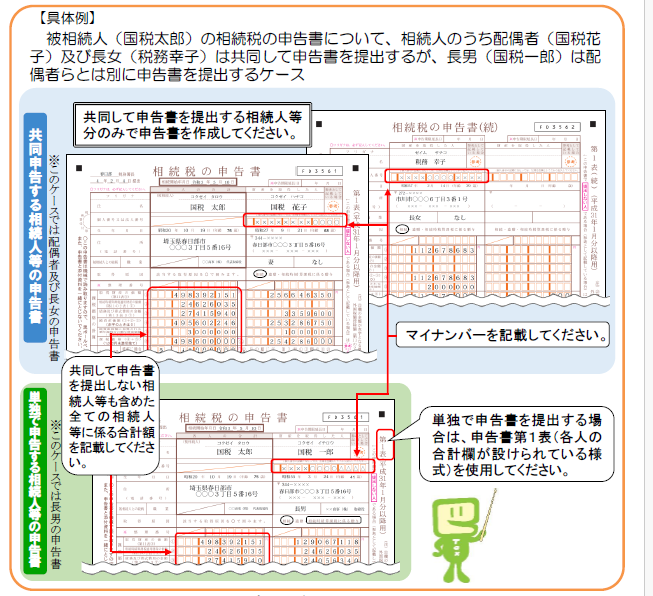

相続人が複数いる場合で共同申告する相続人と単独申告する相続人が混在する場合の具体例

前提条件

・被相続人国税太郎の財産総額=498,392,151(=256,646,350+129,067,118+112,678,683)

・相続人国税花子の取得財産の価額=256,646,350

・相続人国税一郎の取得財産の価額=129,067,118

・相続人税務幸子の取得財産の価額=112,678,683

・国税花子及び税務幸子が共同申告し、国税一郎のみ単独申告する

前提条件は上記とします。また、相続税申告書の書き方としては下記のパターンがあります。

・パターンA、共同申告する国税花子及び税務幸子のみ第1表及び第1表(続)に記載する方法(記載されている相続人の取得財産の価額を合計しても被相続人の財産総額とはならない書き方)

・パターンB、共同申告する国税花子及び税務幸子並びに単独申告の国税一郎を第1表及び第1表(続)に記載するが国税一郎は参考として記載している場合に丸をする(記載されている相続人の取得財産の価額を合計すれば被相続人の財産総額となる書き方)

順番に解説します。

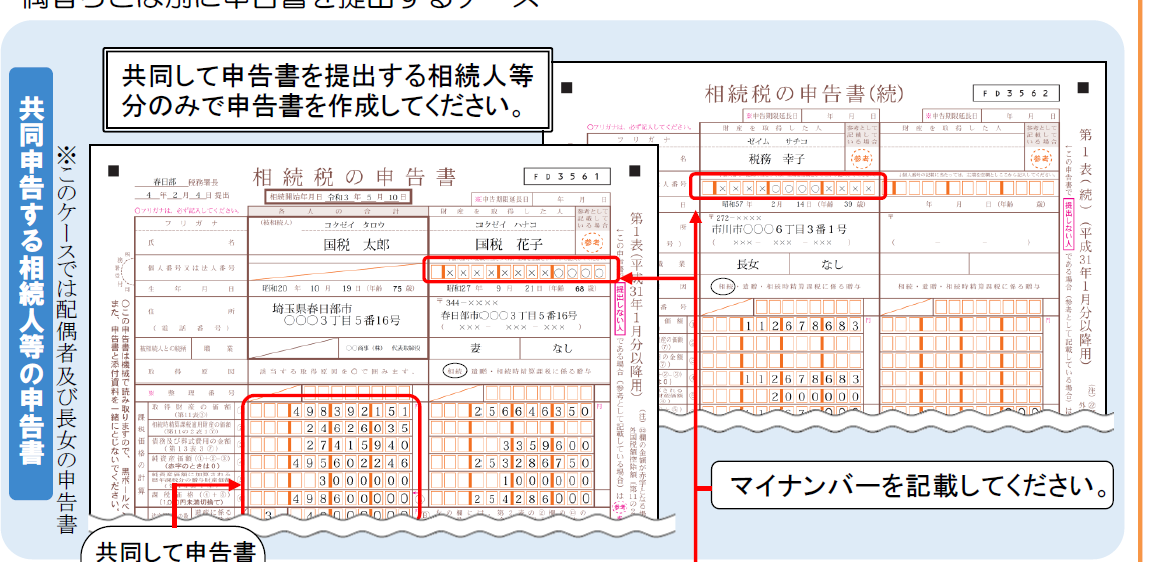

パターンA、共同申告する国税花子及び税務幸子のみ第1表及び第1表(続)に記載する方法(記載されている相続人の取得財産の価額を合計しても被相続人の財産総額とはならない書き方)

(図1)共同して提出する相続人等のみで申告書を作成の全体図

(図2)共同して提出する相続人等のみで申告書を作成の国税花子税務幸子拡大図

(図3)共同して提出する相続人等のみで申告書を作成の国税一郎拡大図

図1~図3をご覧ください。被相続人の財産を相続人が分割して分けて相続するのですから、当然ですが、被相続人の財産の価格=相続人の取得した財産の合計額となるはずです。しかしながら、当該書き方の場合は国税花子及び税務幸子の共同申告書も国税一郎単独の申告書も、第1表及び第1表(続)において一見すると被相続人の財産≠相続人の取得財産の合計となっており、違和感を感じる結果となります。つまりメリットデメリットをまとめますと、

・メリットは、当該申告書に関する申告者しか記載されないので申告者が一目瞭然となります。

・デメリットは、第1表及び第1表(続)において一見すると被相続人の財産≠相続人の取得財産の合計となっており、一見すると違和感を感じます。

なお参考として、当然ながら、国税一郎の単独申告の申告書も、被相続人の財産≠相続人の取得財産の合計となっております。

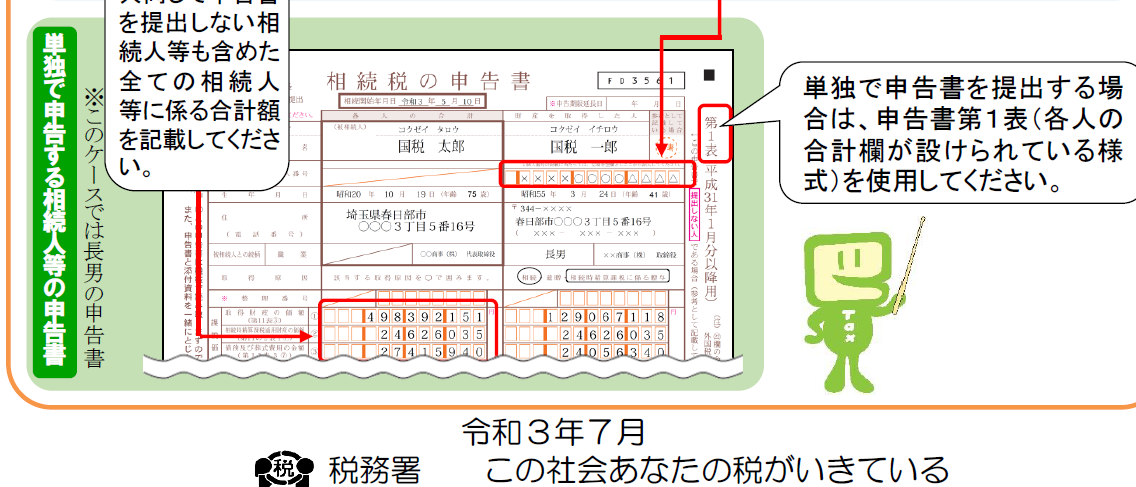

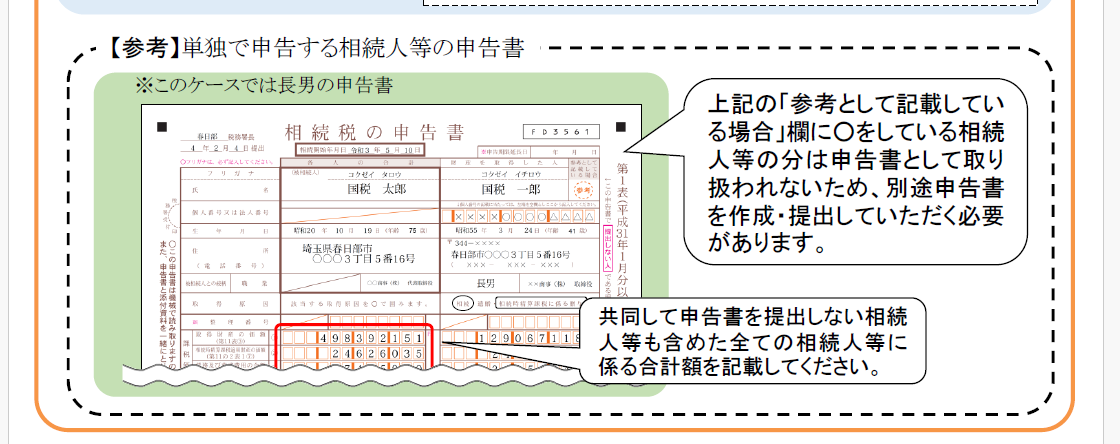

パターンB、共同申告する国税花子及び税務幸子並びに単独申告の国税一郎を第1表及び第1表(続)に記載するが国税一郎は参考として記載している場合に丸をする(記載されている相続人の取得財産の価額を合計すれば被相続人の財産総額となる書き方

(図4)共同申告しない相続人等も申告書に記載する場合の国税花子税務幸子国税一郎

(図5)共同申告しない相続人等も申告書に記載する場合の国税一郎

図4~図5をご覧ください。国税花子及び税務幸子の共同申告書については国税一郎の取得財産も参考として記載しておりますので、被相続人の財産の価格=相続人の取得した財産の合計額となっており違和感を感じません。つまりメリットデメリットをまとめますと、

・メリットは、共同申告の申告書において、被相続人の財産の価格=相続人の取得した財産の合計額となっており違和感を感じません。

・デメリットは、当該申告書に関係しない申告者も記載するので一見すると相続人全員による共同申告であると見間違う恐れがあります。

なお参考として、当然ながら、国税一郎の単独申告の申告書は、被相続人の財産≠相続人の取得財産の合計となっております。

相続人全員の共同申告が望ましいのか相続人それぞれの単独申告が望ましいのか?

結論としては、

・相続人全員の共同申告が望ましい

となります。理由は、

・相続人それぞれの単独申告の場合は、被相続人の財産は同一にもかかわらず申告書の計算内容がそれぞれ異なり、違った税額が算出される可能性も高く税務調査対象の契機となる恐れが高まるから

ということになります。

まとめ

・相続税の共同申告はできる規定であり、実は例外とされています。

・しかし、例外である共同相続税申告の方が、対税務署として望ましいと解されます。

・複数相続人がいて単独申告する相続人がいる場合には、申告書の書き方について注意しましょう。