(2024年2月8日作成)

当該ページの活用方法

・当該裁決の内容を理解する

・ご自身の税務調査に当てはまる、活用できそうなら、当該裁決内容及びあだ名を覚える

・ご自身の税務調査の場で活用させる

平成10年12月18日裁決のオリジナルのあだ名

平成10年被相続人の高額の預金を計上せず高額の借入金のみ債務控除を計上したことについて隠ぺい仮装を認めた裁決

当該裁決のまとめ

前提

・原文ではなく、弊所が内容を編集しております

・上記にもあるように、弊所の私見による内容の編集、見解を記述しているにすぎません。

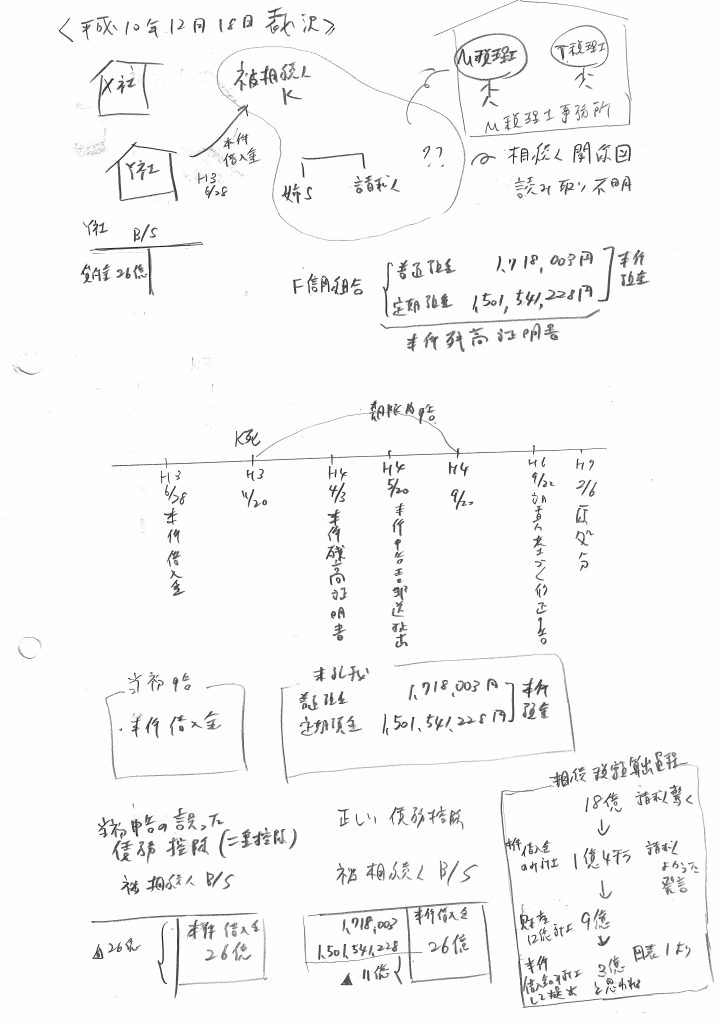

図1:弊所オリジナル当該裁決概要図

裁決の内容、要約、編集

(1) 事案の概要

・本件は、請求人が被相続人の普通預金及び定期預金を計上しなかったことについて原処分庁が行った重加算税賦課処分について取り消しを求めた事案である。

・請求人の主張

◎請求人は、M税理士(以下「M税理士」といい、この者の事務所を「M税理士事務所」という。)に対し、F信用組合P支店(以下「F信組」という。)の被相続人名義の普通預金1,718,003円及び定期預金1,501,541,228円(以下、これらを併せて「本件各預金」という。)を相続財産に計上しないよう依頼した事実はなく、同税理士がなぜ本件各預金 を相続財産に計上しなかったのか、理由はわからない。

◎請求人及び共同相続人であり請求人の姉であるS(以下「S」という。)は、平成4年4月3日、請求人、S、M税理士及びF信組の支店長が被相続人宅に集まった席上で、M税理士にF信組発行の残高証明書(以下「本件残高証明書」という。)を手渡した。その際、M税理士は本件各預金の内容をF信組の支店長にいくつか質問し、本件残高証明書を持参し帰京した。なお、本件残高証明書は、請求人がM税理士から依頼され、F信組が発明の手続をしたものである。

◎請求人は、平成4年5月6日、M税理士事務所に出向き本件相続税の申告手続に関する委任状に自署押印したが、本件相続税の申告書(以下「本件申告書」という。)への署名はM税理士が行ったものであり、その申告書に押印した印鑑は、請求人がM税理士事務所に持参したものか同事務所が用意したものか記憶が定かではない。これは、請求人 は、M税理士に対し、昭和61年の夏ころから記帳及び税務申告等を依頼しており、長年の付き合いがあったため、M税理士に全幅の信頼をおき、請求人の税務申告を任せきりとしていたことから、申告書等への押印は、M税理士事務所で保管している請求人の認め印を使用することが多かったからである。また、その当時、本件申告書は作成されておらず、その後も、請求人は、E税務署長に同申告書が提出されるまでの間、作成されたそれを見た記憶がない。

(2)争点

重加算税及び過少申告加算税の賦課決定処分の適否である。

(3)引用された最高裁判決判例、地裁判決

・明確な明記はありませんが、下記を引用していると解されます。

・国税庁の「課税処分に当たっての留意点」(平成25年4月 大阪国税局 法人課税課、TAINS H250400課税処分留意点178頁)を引用、参考としていると解されます。なお当該資料には、「『隠蔽』とは、課税標準等又は税額の計算の基礎となる事実について、これを隠蔽し、あるいは故意に脱漏することをいい、また『仮装』とは、財産あるいは取引上の名義等に関し、あたかも、それが真実であるかのように装う等、故意に事実を歪曲することをいう(名古屋地裁昭和55年10月13日判決)」としています。

・最高裁昭和62年5月8日判決=オリジナル命名:最高裁昭和62年故意の隠ぺい仮装による過少申告があれば足り過少申告認識不要判決より、納税者が故意に課税標準又は税額等の計算の基礎となる事実の全部又は一部を隠蔽し、又は仮装し、その隠蔽、仮装行為を原因として過少申告の結果が生じたものであれば足り、それ以上に、申告に際し、納税者において過少申告を行うことの認識を有していることまでを必要とするものではない。

(4)事実認定

・原処分関係資料及び当審判所の調査によれば、次の事実が認められる。

◎本件各預金は、被相続人の相続開始日現在で存在していたこと。

◎本件各預金の原資は、被相続人が代表取締役であるX株式会社(以下「X社」という。)、Y株式会社(以下「Y社」という。)及び被相続人との間で、X社所有の通称○○山の共同開発に関する共同事業基本協定(以下「本件協定」という。)を締結し、本件協定に基づいて、平成3年6月28日に、被相続人がY社から借り入れた26億円(以下「本件借入金」という。)であること。

◎本件申告書には、本件借入金が債務として計上されているが、本件各預金は財産として計上されていないこと。

◎請求人は、平成4年5月6日付で、相続人代表としてM税理士に対し、本件相続税の申告に係る一切の件を委任した旨の委任状を作成していること。

・請求人に係るR地方裁判所平成8年*月*日判決(平成7年(*)第***号相続税法違反被告事件)によれば、次の事実が認められる。

◎請求人は、平成4年4月3日ころ、M税理士立会いの下で、当時F信組の支店長であったHから、本件残高証明書2通(平成3年11月20日現在と平成4年4月1日現在のもの。)を受け取った際、同証明書を見ながら同人に本件各預金に関すること、被相続人名義の本件各預金以外の預金の有無等の質問をしたこと。

・上記の判決によれば、T税理士は、要旨を次のとおり供述している

◎私は、請求人から平成4年5月11日ころから同月13日ころまでの間に本件相続税の税額の仮集計を依頼されたが、最初は請求人から本件借入金及び本件各預金の存在を告げられなかったことから、これらを財産、債務に計上せずに計算メモに仮集計し、請求人に相続税額が1,837,942,900円となった旨を告げた。

◎請求人は、その結果を聞いて驚き、私に本件借入金とその資料の存在を告げた。

◎私は、請求人から上記の事実を告げられたので、本件借入金を債務に計上して2回目の仮集計をし、請求人に相続税額が138,704,550円となった旨を告げたところ、請求人からよかったという発言があった。

◎私は、請求人とM税理士が同席する席上で、請求人あるいはM税理士から指示されて、財産に1,280,000,000円を加えて3回目の仮集計をし、請求人に相続税額が925,133,350円となった旨を告げた。

◎私は、請求人に対し、上記の資料について尋ねたが、その残高証明はない旨告げられたので、それを財産に計上せず、本件借入金を債務に計上して集計し、本件申告書を作成した。

◎私は、平成4年5月19日に本件申告書を完成させて請求人にその概要を説明し、同申告書に押印してもらい、請求人に対し、相続税額を記載した共同相続人全員の納付書を渡した。

◎私は、平成4年5月20日に、本件申告書をE税務署長に郵送した。

・本件申告書には本件借入金が債務として計上されているが、それから生じた本件各預金が被相続人の相続開始日現在で存在していたにもかかわらず、同預金が相続財産として計上されていないことの事実が認められる。

・また、請求人は、上記のとおり、本件各預金が被相続人の相続開始日現在で存在し、それが被相続人名義であることを承知した上で、T税理士に指示して、いったんは本件各預金とも思われる金額を含めて納付すべき税額を算定させ、その後、同税理士から当該金額に係る資料の提示を求められると、本件残高証明書及び本件各預金のうち定期預金の証書を所持していたにもかかわらず、当該資料はない旨の回答をして、同税理士に本件各預金の存在を明らかにせずに本件申告書の作成を依頼し、同申告書をE税務署長に提出したことの各事実が認められる。

・そうすると、請求人は、上記のような内容虚偽と認められる本件申告書をE税務署長に提出したのであるから、上記のとおり、このような請求人の行為は、本件相続税の課税価格の計算の基礎となるべき事実である相続財産の存在の一部を隠ぺいしたところに基づき本件申告書を提出していたものと認められる。

(6)結果

本件は、重加算税賦課の要件を満たす。

当該裁決のさらなる要約

・本件は、被相続人名義普通預金1,718,003円及び定期預金1,501,541,228円(本件各預金)が当初申告漏れであった。

・国税不服審判所は、本件申告書には本件借入金が債務として計上されているが、それから生じた本件各預金が被相続人の相続開始日現在で存在していたにもかかわらず、同預金が相続財産として計上されていないと判断した。

・国税不服審判所は、T税理士に指示して、いったんは本件各預金とも思われる金額を含めて納付すべき税額を算定させ、その後、同税理士から当該金額に係る資料の提示を求められると、本件残高証明書及び本件各預金のうち定期預金の証書を所持していたにもかかわらず、当該資料はない旨の回答したこと内容虚偽と判断した。

弊所独自の考察

・弊所独自の視点

◎被相続人の財産について相続人が認識していたかどうかについて

本件の請求人は、本件預金を認識していたと解されます。

◎申告漏れとなった財産の収集難易度について

口座の存在さえ認識していれば、通帳管理や残高証明の発行は容易であると解されます。

◎税務調査に対する相続人の姿勢について

姿勢については不明ですが、非協力は読み取れず、協力的であったと解されます。

◎相続税の計算処理について

本件は、借入金のみを債務控除として計上し、借入金に対応する預金を財産として計上しなかったために債務控除の二重控除となっていたと解されます。

◎以上より、当該裁決は、処分庁が納税者の隠ぺい仮装を主張したことはいいがかりとは言えないと弊所が感じた事例です。

・当該裁決から導いた弊所独自の重加算税賦課される基準(あくまで私見であり一切の保証はできかねます)

申告漏れとなった財産を認識していたと推認されかつ税理士へ意図的に提示しなかったと推認される場合は、例え意図的ではない、理由はわからないと主張しても重加算税が賦課されると解されます(あくまで私見であり一切の保証はできかねます)