(2024年3月14日作成)

当該ページの活用方法

・当該裁決の内容を理解する

・ご自身の税務調査に当てはまる、活用できそうなら、当該裁決内容及びあだ名を覚える

・ご自身の税務調査の場で活用させる

平成18年11月16日裁決のオリジナルのあだ名

平成18年投資信託受益権の当初申告漏れは税理士へ残高証明を渡し忘れた単純ミスではないとして隠ぺい仮装を認めた裁決

当該裁決のまとめ

前提

・原文ではなく、弊所が内容を編集しております

・上記にもあるように、弊所の私見による内容の編集、見解を記述しているにすぎません。

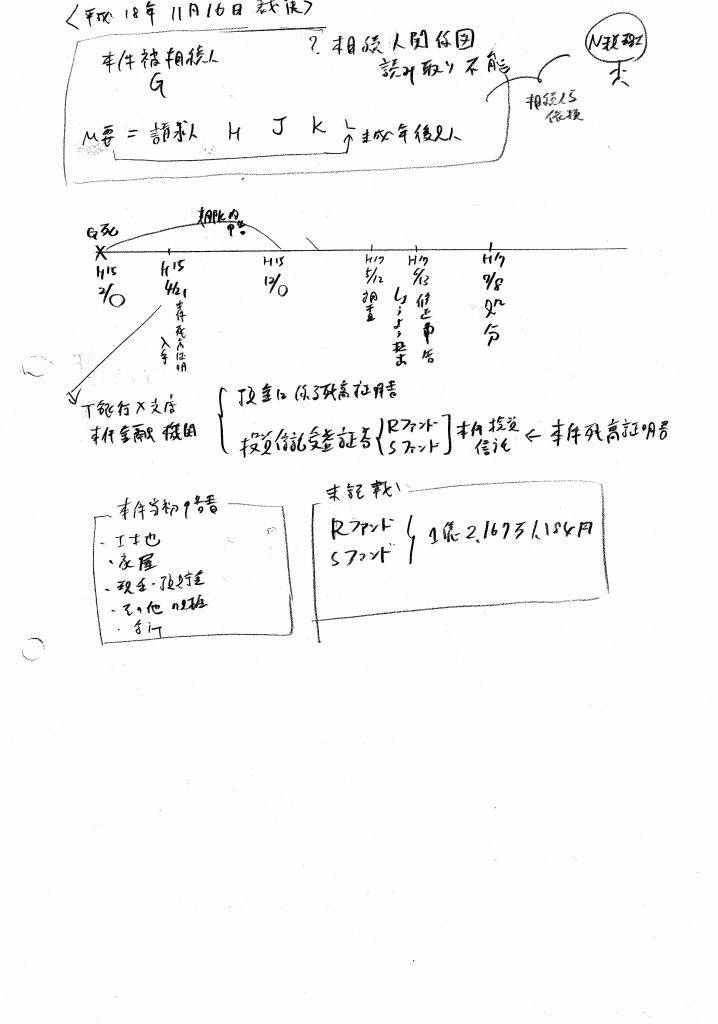

図1:弊所オリジナル当該裁決概要図

裁決の内容、要約、編集

(1) 事案の概要

・本件は、審査請求人(以下「請求人」という。)が相続税の申告において、相続財産である被相続人名義の投資信託を相続財産であると認識していたにもかかわらず、申告しなかった行為が隠ぺい、仮装の行為に基づくものであるとして原処分庁が行った重加算税の賦課決定処分に対し、請求人が、当該投資信託が申告漏れとなったのは税理士への残高証明書の渡し漏れという単純なミスにより発生したものであり、隠ぺい、仮装の行為をした事実はないとして、その処分のうち過少申告加算税相当額を超える部分の取消しを求めた事案である。

・請求人は、平成15年2月○日に死亡したG(以下「本件被相続人」という。)の相続(以下「本件相続」という。)に係る相続税の申告書(以下「本件当初申告書」という。)に、別表1の「当初申告」欄のとおり記載して法定申告期限までに申告した(以下、この申告を「本件当初申告」という。)。

・次いで、請求人は、原処分庁所属の調査担当職員(以下「調査担当者」という。)の調査に基づき、調査担当者から本件被相続人名義の投資信託等が申告されていないとして修正申告のしょうようを受け、平成17年6月13日、本件相続に係る相続税について、別表1の「修正申告」欄のとおり記載した修正申告書(以下「本件修正申告書」という。)を提出した。

・これに対し、原処分庁は、平成17年7月8日付で別表1の「賦課決定処分」欄のとおりの過少申告加算税及び重加算税の各賦課決定処分(以下、この重加算税の賦課決定処分を「本件賦課決定処分」という。)をした。

(2)基礎事実

・請求人、H、J、K及びLの5名(以下「本件共同相続人ら」という。)は、本件相続により、それぞれ本件被相続人の財産を取得した。なお、Lは、未成年者であることから、請求人の妻であるMが未成年後見人となっている。

・本件共同相続人らは、本件相続に係る相続税の申告書の作成をN税理士に依頼した。

・請求人は、T銀行X支店(以下「本件金融機関」という。)から、平成15年4月21日付で、預金に係る残高証明書とともに、別表2のとおり記載された投資信託受益証券(ファンド名「Rファンド」及び「Sファンド」をいい、これらの投資信託受益証券を併せて、以下「本件投資信託」という。)に係る残高証明書(以下「本件残高証明書」という。)を入手していたが、N税理士に対し、本件残高証明書を渡しておらず、本件投資信託の存在を知らせていなかったため、本件投資信託が漏れたまま本件当初申告書が作成され、申告漏れに至った。

・本件当初申告書の第11表「相続税がかかる財産の明細書」には、要旨次の内容が記載されており、その内訳に本件投資信託の記載はない。

◎「土地」の計○○○○円

◎「家屋」の計○○○○円

◎「現金・預貯金等」の計4億4,914万3,114円

◎「その他の財産」の計3,651万8,791円

◎合計○○○○円

・請求人が平成17年5月26日付で原処分庁に提出した「(理由書)」と題する書面には、要旨次の内容が記載されている。

◎本件被相続人は、生前、自分自身で財産を管理しており、請求人にはどのような財産があるか知らされていなかった。また、本件被相続人の財産のほとんどが土地であろうと予想していたが、預金が意外にも多かったので驚いた。

◎本件被相続人の生前から土地活用として換地宅地に住宅建設を進めており、第1期工事は終了していたが、第2期工事、第3期工事と複数の工事が連続して提案されていたので、その検討に相当の時間を費やし、それらの建設工事の打合せにより非常に多忙になった。

◎請求人は、平成15年6月までサラリーマンとして勤務していたので、建設業者や不動産業者との打合せは週末になることが多く、心身ともに疲労する毎日の中で書類の整理が十分でなかった。

◎この多忙な毎日の中で、土地の評価と時価との比較やどの土地を売却するかどうかの判断をしながら、遺産分割協議を複数回に分けて行い、ついには土地の売却には時間がかかることが分かり、納税のために借入金の調達を行った。

・この遺産分割と相続税申告を行う過程の中で、本件金融機関から入手した残高証明書の中に本件残高証明書もあったが、預金に係る残高証明書とは別に作成されていたため、他の残高証明書はすべてN税理士に渡したものの、本件残高証明書だけ渡し忘れてしまった。

・本件投資信託の申告漏れの金額の合計は、1億2,167万1,184円である。

(3)争点

本件の争点は、請求人が本件投資信託を申告しなかったことについて、請求人に隠ぺい又は仮装の行為があったか否か。

(4)引用された最高裁判決判例、地裁判決

最高裁平成7年4月28日判決=オリジナル命名:最高裁平成7年積極的な隠蔽なしの無申告だが当初から過少申告の意図を外部からうかがい得る特段の行動した判決における、外部からうかがい得る特段の行動を引用したと明記があります。

(5)認定事実

・請求人は、本件金融機関にあてた平成13年7月18日付の「証券投資信託総合取引に係る申込書(兼証券投資信託保護預り口座開設に係る申込書)」により投資信託の取引を開始して、本件相続開始以前から「○○○○ファンド(円建て投資信託)」及び「○○○○ファンド(外貨建て投資信託)」を保有していた。

・請求人は、平成15年11月14日、本件投資信託のうち「Rファンド」を解約し、同月18日、「Uファンド」を購入した。

・本件金融機関の担当者は、平成13年5月から平成15年7月までの間に、請求人名義及び本件被相続人名義の投資信託の運用報告等のために、多数回請求人宅を訪問している。

・また、T銀行から請求人あてに、四半期ごと(3月、6月、9月及び12月)の投資信託の取引内容が記載された取引残高報告書が送付されている。

(6)関係者の答述

・平成18年4月4日、請求人は、当審判所に対し、本件相続について、要旨次のとおり答述した。

◎本件残高証明書には、口数及び基準価額は記載されているが、基準価額が時価なのかどうか分からなかったことから、本件金融機関に問い合わせをした上でN税理士に渡そうと思っていたが、渡すのを忘れてしまった。

◎本件投資信託が申告漏れとなっていることは、調査担当者に指摘されて初めて知った。

・平成18年4月27日、調査担当者は、当審判所に対し、平成17年5月12日の請求人宅での原処分調査の状況について、要旨次のとおり答述した。

◎本件金融機関での本件被相続人名義の投資信託の取引の有無について請求人に聴取したところ、①最初に「預金以外に取引はない。」旨の回答があり、②その後、少し考えてから「投資信託の取引はあったと思う。」旨の回答があった。

◎次に、本件投資信託の残高について請求人に聴取したところ、①最初に「大した金額ではなかった。」旨の回答があり、②その後、少ししてから「はっきり幾らあったかは覚えていない。」旨の回答があったので、更に質問したところ、③「投資信託の残高は、7,000万円から8,000万円ぐらいあったかもしれない。」旨の回答があった。

◎また、本件投資信託の残高に関する資料の有無について請求人に聴取したところ、「預金の残高証明書と一緒に本件投資信託の残高証明書も銀行からもらっており、その残高証明書は、N税理士に渡していると思っていた。」旨の回答があった後、請求人は「書類を探してみる。」と言って、席を外し、いったん、1階のキッチンにいたMと話をしてから、2階へ上がって行った。その後、5分から10分程度経ってから、請求人は席に戻り、「探したが書類はどこにもなかった。」との説明があり、書類の提出はなかった。

(7)請求人の場合の重加算税の賦課要件

・基礎事実並びに認定事実及び関係者の答述によれば、次のとおりである。

・本件相続開始後、請求人が相続財産を示す資料を自ら収集し、預金に係る残高証明書とは別個の文書として作成された本件残高証明書も平成15年4月21日付で入手し、また、その後も四半期ごとに取引残高報告書の送付を受けていた。

・請求人は、本件相続の開始後本件当初申告まで、N税理士に本件投資信託の存在を知らせたことはなく、本件残高証明書をN税理士に渡さなかった。請求人は、本件確認書を本件金融機関に提出し、平成15年11月6日に本件投資信託を自己の投資信託口座へ入庫して名義変更手続をとった上、同月14日、一部を解約した。N税理士は、本件投資信託が含まれない同月10日付本件相続財産計算書を作成した。本件投資信託の存在を請求人が他の共同相続人に知らせないまま、少なくとも4回にわたる遺産分割協議が行われた。

・N税理士は、本件投資信託が漏れた状態で本件当初申告書を作成した。

・請求人は、平成15年12月○日、本件投資信託が漏れた状態で作成されていた本件当初申告書を原処分庁へ提出した。

・N税理士が請求人に対し、資料を集めておくように指示していたこと及び請求人がN税理士に対し、本件残高証明書を渡していなかったところN税理士が作成した本件当初申告書から本件投資信託が漏れていたことからは、N税理士は請求人が提供した資料に基づいて本件当初申告書を作成したことが認められる

・請求人が本件被相続人の相続財産として本件投資信託が存在したのを確実に認識していたと認められることに加えて、たとえ仮に一時的に本件投資信託につきN税理士に資料を渡したかどうか意識しないことがあったとしても、請求人は、四半期ごとの取引残高報告書の送付、投資信託の出入庫等の取引、遺産分割協議及び遺産分割協議書の作成という各出来事のたびに、本件投資信託の存在及びN税理士に本件投資信託についての資料を渡していないのを意識していたこと並びに本件残高証明書を渡すことができる機会があったことが認められる。こうした意識及び機会の下で、相続税申告書の作成依頼先であるN税理士に相続財産を示すすべての資料を提供するべき立場にあった請求人が、本件残高証明書をN税理士に渡さなかったのは、本件投資信託の存在を隠すため、本件残高証明書を秘匿したものというべきである。

・税務書類作成(同法第2条第1項2号)の依頼を受けた税理士は、納税者から適切に資料が提供されたならばそれに従って上記のとおりの独立した公正な立場から正しく申告書を作成したはずである。納税者がこのような職責を負う税理士に提出すべき資料を提出しないことは、税理士による是正の機会を喪失させ、かつ、過少な相続税額を記載した申告書を作成させる行為であって、これによる過少な申告は、悪質な納税義務違反として、重加算税という行政上の制裁をもって抑止されるべきだからである。

・したがって、請求人は、当初から財産を過少に申告することを意図し、その意図を外部からもうかがい得る特段の行動をした上、その意図に基づく過少申告をしたものというべきであって、重加算税の賦課要件は充足されている。

(8)請求人の主張について

・N税理士に本件残高証明書を提示しなかったのは単純なミスによるものではなく、重加算税の賦課要件を充足するものである。

・、請求人が主張するとおり多額の納税資金の確保を図っていたならば、むしろ流動性の高い本件投資信託に関することを失念するはずはない。これらのことからも、請求人が本件残高証明書をN税理士に秘匿したものと認められるのである。

・調査担当者に対して「預金以外に取引はない」旨応答をしていたこともある。請求人は本件投資信託の存在を知っていたのであるから、仮に、本件投資信託が申告漏れとなっていることを真実知らなかったならば、「預金以外に投資信託の取引があり、かつ、申告している」旨応答するのが自然である。

・調査担当者に対し、本件残高証明書を探したが見つからなかった旨の申述をし、また、当審判所に対し、異議申立書にその写しを添付した本件残高証明書がいつ見つかったか記憶にない旨答述しているが、原処分調査に際しいったん探したものの「どこにもなかった」として提示しなかった本件残高証明書がその後発見されたというのであれば、この発見は請求人にとって極めて特別な出来事であったはずであり、記憶にないという上記の答述は信用し難く、むしろ、原処分調査時から本件残高証明書を提示可能であったのにあえて秘匿したと疑われるところである。

(6)結果

本件は、重加算税賦課の要件を満たす。

当該裁決のさらなる要約

・本件は、Rファンド及びSファンドの合計1億2,167万1,184円が当初申告から漏れていた。

・請求人は、Rファンド及びSファンドの残高証明をN税理士に渡し忘れただけであると主張した。

・国税不服審判所は、基礎事実・認定事実・関係者の答述を総合勘案して、請求人がN税理士に本件残高証明書を提示しなかったのは単純なミスによるものではなく、重加算税の賦課要件を充足するものであると判断した。

弊所独自の考察

・弊所独自の視点

◎被相続人の財産について相続人が認識していたかどうかについて

本件の請求人は、Rファンド及びSファンドを認識していたと解されます。

◎申告漏れとなった財産の収集難易度について

残高証明の発行は容易であり、実際に残高証明を取得していたと解されます。

◎税務調査に対する相続人の姿勢について

・姿勢については、おおむね協力的であったと解されます。

・虚偽発言については、虚偽とまでは言えないものの、とぼけたような苦しい言い訳のような答述が見受けられました。

◎以上より、当該裁決は、処分庁が納税者の隠ぺい仮装を主張したことはいいがかりとは言えないと弊所が感じた事例です。

・当該裁決から導いた弊所独自の重加算税賦課される基準(あくまで私見であり一切の保証はできかねます)

申告漏れとなった財産を認識していたと推認されかつ税理士へ意図的に提示しなかったと推認される場合は、例えうっかり単純ミスであると主張しても重加算税が賦課されると解されます(あくまで私見であり一切の保証はできかねます)