(2024年3月14日作成)

当該ページの活用方法

・当該裁決の内容を理解する

・ご自身の税務調査に当てはまる、活用できそうなら、当該裁決内容及びあだ名を覚える

・ご自身の税務調査の場で活用させる

平成27年10月2日裁決のオリジナルのあだ名

平成27年被相続人が作成した子の定期預金を名義預金と認定し当該定期預金を認識しており既に贈与したと発言した相続人妻及び相続人妻にすべてを委任したとして相続人子らに隠ぺい仮装を認めた裁決

当該裁決のまとめ

前提

・原文ではなく、弊所が内容を編集しております

・上記にもあるように、弊所の私見による内容の編集、見解を記述しているにすぎません。

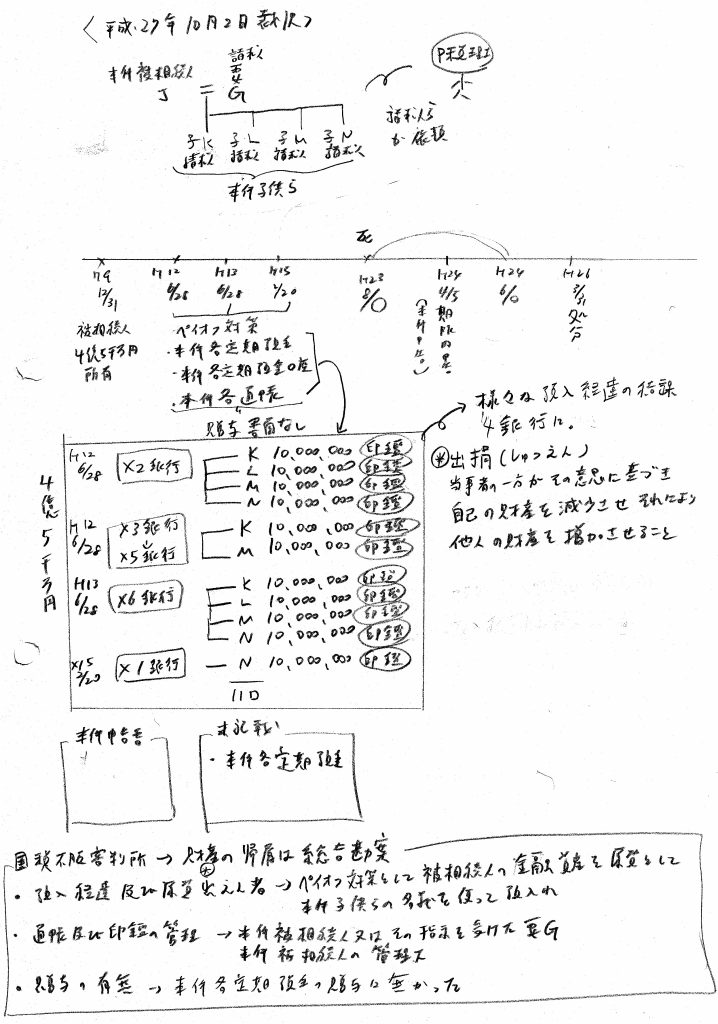

図1:弊所オリジナル当該裁決概要図

裁決の内容、要約、編集

(1)事案の概要

・本件は、平成23年8月○日に死亡したJ(以下「本件被相続人」という。)の相続(以下「本件相続」という。)に係る相続税について、原処分庁が、本件被相続人の子名義の各定期預金を本件相続に係る相続財産であると認定して相続税の各更正処分及び重加算税の各賦課決定処分を行ったのに対し、審査請求人G、同K、同L、同M及び同N(以下、これらの者を併せて「請求人ら」という。)が、上記各定期預金 は、本件被相続人からその生前に当該名義人に対して贈与されたものであるから相続財産には当たらないなどとして、原処分の全部の取消しを求めた事案である。

・本件被相続人は、平成○年○月頃まで、a市b町○-○(住居表示については、平成○年○月○日、行政区画及び土地の名称変更に伴い、「d市b町」から「a市b町」へ名称変更された後のものである。以下同じ。)において○○を営んでいたところ、平成23年8月○日に死亡した。

・本件相続に係る共同相続人は、本件被相続人の妻であるG並びに子であるK、L、M及びN(以下、順次「妻G」、「子K」、「子 L」、「子M」及び「子N」という。)の5名である。

・請求人らは、相続税の申告書の作成を本件被相続人の所得税の関与税理士であったP税理士(以下「本件関与税理士」という。)に依頼の上、平成24年4月5日、本件相続に係る相続財産は全て分割済みであるとして、本件相続に係る相続税の申告書(以下「本件申告書」という。)を原処分庁に提出した。

・本件申告書に添付されていた本件相続に係る平成24年1月3日付の遺産分割協議書(記載内容は別紙3のとおり。以下「本件分割協議書」という。)には、請求人らがそれぞれ取得する預金の金額が記載されているところ、当該預金の金額には、別表3記載の本件子供ら名義の各定期預金の金額は含まれていない。また、本件分割協議書の条項5の(8)には、妻Gが取得する財産として、「現金、家庭用財産など上記相続人が取得する以外の全財産」と記載されている。以下、本件分割協議書の条項5の(8)を「本件条項」という。

・原処分庁は、別表3記載の本件子供ら名義の各定期預金は、いずれも本件相続に係る相続財産であるから、本件条項に基づき妻Gが本件相続により取得することとなる財産であり、請求人らは上記各定期預金が本件被相続人の財産であることを知りながら課税財産として申告していなかったとして、請求人らに対し、平成26年3月31日付で、別表1の「更正処分等」欄のとおり、本件各更正処分及び本件各賦課決定処分を行った。

・本件被相続人は、平成12年6月28日、x2銀行○○支店において、本件被相続人が本件子供らごとに1本ずつ用意した印鑑を使用して、本件子供ら名義でそれぞれ元金として10,000,000円を預け入れて、通帳式の各定期預金口座(計4口座)を開設した。以下、本件被相続人がx2銀行○○支店並びに後記の各金融機関において本件子供ら名義で預金取引をする際に届け出た各印鑑を「本件各印鑑」という。

なお、本件各印鑑は、本件相続の開始日に至るまで本件子供らが日常生活で使用している預金口座の各届出印と異なっている。

・本件被相続人は、平成12年6月28日、x3銀行○○支店(平成○年○月○日、x3銀行とx4銀行が合併したことにより、x5銀行○○出張所に改称され、平成○年○月○日、x5銀行○○支店に改称された。以下、改称の前後を通じて「x5銀行○○支店」という。)において、本件各印鑑のうち子K及び子Mの各印鑑を使用して両人名義でそれぞれ元金として10,600,000円を預け入れて、通帳式の各定期預金口座(計2口座)を開設した。

・本件被相続人は、平成13年6月28日、x6銀行○○支店において、本件各印鑑を使用して本件子供ら名義でそれぞれ元金として10,000,000円を預け入れて、通帳式の各定期預金口座(計4口座)を開設した。

・本件被相続人は、平成13年7月3日、x5銀行○○支店において、上記(ロ)の子K名義及び子M名義の元金10,600,000円の各定期預金を解約し、これらの解約に係る各払戻金を原資として、同日、上記(ロ)の両人名義の通帳式の各定期預金口座に、それぞれ元金 10,000,000円の定期預金を預け入れた。

・本件被相続人は、平成15年2月20日、x1銀行○○支店において、本件各印鑑のうち子Nの印鑑を使用して子N名義で開設されていた通帳式の定期預金口座に、元金10,000,000円の定期預金を預け入れた。

・上記の本件子供ら名義の各定期預金(計11口)は、いずれも本件被相続人名義の預金の払戻金を原資として預け入れられたものであり、それぞれ元金10,000,000円の定期預金として預け入れられた日から本件相続の開始日に至るまで、おおむね1年が経過するごとに、本件被相続人又は妻Gによって、利息が元金に加算される形で継続、書替又は記帳手続が行われていた(以下、このような定期預金の継続、書替又は記帳手続を総称して「継続手続」という。)。

なお、上記の本件子供ら名義の各定期預金(計11口)の本件相続の開始時の残高は、別表3のとおりであった。

以下、別表3の各定期預金及びこれらにつき順次継続手続が行われる前の各定期預金を併せて「本件各定期預金」といい、本件各定期預金が預け入れられていた各定期預金口座を「本件各定期預金口座」といい、本件各定期預金口座に係る通帳を「本件各通帳」という。

・本件各定期預金の各届出印(本件各印鑑)は、本件各定期預金が預け入れられた日から本件相続の開始日に至るまで、変更されたことはなかった。

・本件各定期預金が、本件被相続人から本件子供らに贈与されたことを証する書面は、当事者間において作成されていない。

・子Kは、本件被相続人から10,000,000円の贈与を受けたとして、平成14年分の住宅取得資金等の贈与に係る贈与税の申告書をQ税務署長に提出している

(2)争点

・争点1 本件各定期預金は、本件相続に係る相続財産であるか否か。

・争点2 (省略)

・争点3 仮に、本件各定期預金が本件相続に係る相続財産に当たる場合において、本件各定期預金を申告しなかった請求人らの行為は、通則法第68条第1項に規定する重加算税の賦課要件を満たすか否か。

(3)引用された最高裁判決判例、地裁判決

最高裁平成7年4月28日判決=オリジナル命名:最高裁平成7年積極的な隠蔽なしの無申告だが当初から過少申告の意図を外部からうかがい得る特段の行動した判決における、外部からうかがい得る特段の行動を引用したと明記があります。

(4)争点1(本件各定期預金は、本件相続に係る相続財産であるか否か。)の認定事実及び判断

・本件被相続人の平成9年分の所得税に係る「財産及び債務の明細書」、妻Gの本件調査担当者に対する申述及び当審判所に対する答述によれば、本件被相続人は、昭和○年の開業後、上記1のとおり平成○年○月頃まで○○を営むことにより収入を得ており、この間、本件被相続人及び妻Gの生活費は、本件被相続人が負担していた。そして、平成9年12月31日現在において本件被相続人は預貯金を含む約4億5千万円の金融資産を有しており、これらの財産管理は本件被相続人自身が行っていた。

・上記1のとおり、本件各定期預金はいずれも本件被相続人名義の預金の払戻金を原資として預け入れられていたところ、その預け入れられた状況は、次のとおりである。

・別表2の順号3の本件被相続人名義の定期預金口座及び別表3の順号1から4までの本件子供ら名義の各定期預金口座に係るx2銀行○○支店の各「預金取引明細照会(定期性・通知)」並びに別表3の順号5及び6の子K名義及び子M名義の各定期預金口座に係るx5銀行 ○○支店の各通知・定期性預金取引明細表によれば、平成12年6月28日、x2銀行○○支店において、本件被相続人名義の元金 110,000,000円及び元金10,000,000円の各定期預金(元金合計120,000,000円)が解約され、その解約に係る各払戻金等を原資として、同日、同支店において本件被相続人名義の元金60,000,000円の定期預金、本件子供ら名義の元金10,000,000円の各定期預金(別表3の順号1から4までの各定期預金)並びにx5銀行○○支店の子K名義及び子M名義の元金10,600,000円の各定期預金が、それぞれ預け入れられた。

・判断

◎相続財産である預貯金等の帰属については、一般的にはその名義人に帰属するのが通常であるが、預貯金等については別の名義への預け替えが容易にできることから、単に名義人が誰であるかという形式的事実のみにより判断するのではなく、その原資となった金員の出えん者、その管理、運用の状況、贈与の事実の有無等を総合的に勘案して預貯金等の帰属を判断するのが相当であると解される。そこで、上記判断基準に基づいて、本件各定期預金の帰属を検討すると、次のとおりである。

◎本件被相続人は平成8年以前から本件子供らの名義を使って金融取引を行っていたところ、本件各定期預金は、本件被相続人の金融資産を原資として、金融機関及び預入名義を分散する形でそれぞれ預け入れられ、最終的に金融機関4行に元金10,000,000円の各定期預金として預け入れられた。

◎本件被相続人が平成8年以前から本件子供らの名義を使った金融取引を行っていた状況、本件各定期預金が本件被相続人の金融資産を原資としてペイオフ対策として預け入れられた状況からすると、本件被相続人は、自らの預金の管理について、ペイオフ対策を念頭に置き本件子供らの名義を使って本件各定期預金をそれぞれ預け入れたものと認められる。

・本件各通帳及び本件各印鑑の管理状況について

◎(総合すると)、本件各通帳又は本件各印鑑を使用した上記各手続が本件被相続人 又は本件被相続人の指示を受けた妻Gの下で継続的に行われていたことを示すものというべきである。

◎(総合すると)、本件各印鑑は、本件各通帳とともに本件相続の開始日に至るまで本件被相続人の管理下にあったものと認められる。

・本件各定期預金の贈与の有無について

◎本件被相続人は、子K及び子Nにおいて住宅の取得という資金需要が生じた際には、これらの者が使用している普通預金口座又は関係者の口座に直接資金を振り込む方法により必要な資金を贈与し、また、子Lに対しては、子Lが日常生活で使用している普通預金口座に資金を預け入れる方法で資金の贈与をしていることからすると、本件被相続人は、実際に資金を贈与する場合には、その資金贈与の目的に応じて、受贈者がその資金を自由に処分できるような状況にして贈与していたことが認められる。

◎本件被相続人が実際に資金の贈与をした場合のその後の財産の状況と本件各定期預金の管理の状況は全く異なるものであり、このような事実からすると、本件被相続人が、本件各定期預金を本件子供らに贈与していたと認められる状況にはないというべきである。

・本件各定期預金の帰属

本件各定期預金は、各預入日から本件相続の開始日までの間一貫して本件被相続人が管理、運用してきたものであり、本件被相続人に帰属する相続財産と認められる。

(4)争点3(仮に、本件各定期預金が本件相続に係る相続財産に当たる場合において、本件各定期預金を申告しなかった請求人らの行為は、通則法第68条第1項に規定する重加算税の賦課要件を満たすか否か)の認定事実及び判断

・本件各定期預金は、上記のとおり、本件被相続人の下で管理されていた本件各通帳及び本件各印鑑を使用して運用されていたことからすると、妻Gは、本件相続の開始日において本件各定期預金が存在すること、そして、本件各定期預金が本件被相続人に帰属する相続財産であることを認識していたものと認められる。

なお、妻Gは、本件申告書の提出前に、本件各定期預金の存在を本件関与税理士には告げていない。

・本件子供らは本件各定期預金に係る預入手続等の各手続を行ったことはなかったこと、上記のとおり、本件子供らは本件相続の開始日まで本件各通帳及び本件各印鑑を自ら管理していなかったことがそれぞれ認められる。そして、子L及び子Nが、当審判所に対し、いずれも自己の名義で本件被相続人が預金をしていたことを子供の頃に本件被相続人から聞いていた旨答述し、また、子K及び子Mも、当審判所に対し、自己の名義で本件被相続人が預金をしていたことを結婚する前又は大学に合格した頃に本件被相続人から聞いていたという趣旨の答述をそれぞれしていることからすると、本件子供らは、本件相続の開始日において、本件各定期預金のうち少なくとも自己の名義の定期預金が存在すること及び当該各定期預金が本件被相続人に帰属する財産であることを認識していたものと認められる。

・妻Gは、本件調査において、本件調査担当者に対し、本件被相続人は、10年くらい前に本件子供らに対して本件各定期預金のうちそれぞれの名義の定期預金を贈与した旨申述した。

・本件子供らは、当審判所に対し、いずれも本件各定期預金については、遺産分割に当たり他の相続人又は本件関与税理士と何も話していない趣旨の答述をした。

・判断

◎本件各定期預金が既に贈与されたものであるという根拠のない答弁を行うなど、真実の相続財産の価額を隠ぺいする態度をできる限り貫こうとしているのである。妻Gのこのような行為は、当初から相続財産を過少に申告することを意図し、その意図を外部からもうかがい得る特段の行動をした上、その意図に基づく過少申告を行ったものと認められる。そうすると、妻Gは、相続税の課税価格の計算の基礎となるべき事実を隠ぺいしたものと認められる。

◎本件子供らは本件各定期預金のうち自己の名義の定期預金が本件被相続人に帰属する相続財産として存在していることを認識しながらこれを本件関与税理士に告げず、また、上記のとおり、本件各定期預金が記載されていない本件分割協議書を本件申告書に添付して相続税の過少申告に及んだものである。したがって、本件子供らは、本件各定期預金の総額のうち、少なくとも自己の相続分に相当する部分については隠ぺい行為があったと認められる。

◎また、上記のとおり本件子供らは、本件被相続人の財産の把握及び相続税の申告手続を妻Gに委任していたところ、妻Gが、本件各定期預金の全部について隠ぺい行為を行ったことは上記のとおりである。そうすると、本件において、本件子供らが、相続税の申告手続を妻Gに委任したことについて、その選任及び監督につき過失がないと認められる特段の事情はないから、本件子供ら各人には、本件各定期預金の全部の隠ぺいがあったと認められる。

(6)結果

本件は、重加算税賦課の要件を満たす。

当該裁決のさらなる要約

・被相続人Jは生前の平成9年12月31日時点で、少なくとも4億5千万円の金融資産を有していた

・被相続人Jは、ペイオフ対策として、子名義の口座を作成し、10,000,000円に分散させて定期預金としていた。

・被相続人Jの妻である請求人妻Gは、本件各定期預金の継続手続きをしていた。

・請求人妻Gは、税務調査において本件各定期預金は既に贈与されたなどの根拠のない答弁をした。

・本件子供らは請求人妻Gにすべてを委任していた。

・国税不服審判所は、本件各定期預金は、被相続人に帰属するもの、子の名義を借りていただけの口座であり、いわゆる名義預金である、と判断しました。

・請求人妻Gは、相続財産であることを認識していながらあえて関与税理士に告げず、税務調査において本件各定期預金は既に贈与されたなどの根拠のない答弁をした、以上より請求人妻Gは事実を隠ぺいしたと判断しました。

・本件子供らは、本件各定期預金の総額のうち、少なくとも自己の相続分に相当する部分については隠ぺい行為があったと認められるとしました。

・そして、本件子供らが、相続税の申告手続を妻Gに委任したことについて、その選任及び監督につき過失がないと認められる特段の事情はないから、本件子供ら各人には、本件各定期預金の全部の隠ぺいがあったと認められる、としました。

弊所独自の考察

・弊所独自の視点

◎被相続人の財産について相続人が認識していたかどうかについて

本件の請求人妻Gは、被相続人の生前から管理及び認識していたと解されます。

◎申告漏れとなった財産の収集難易度について

口座の存在を知っている前提であれば、通帳や残高証明書は比較的収集把握が容易と解されます。

◎税務調査に対する相続人の姿勢について

・姿勢については、おおむね協力的であったと解されます。

・虚偽発言については、妻に虚偽発言があったと解されます。

◎以上より、当該裁決は、処分庁が納税者の隠ぺい仮装を主張したことはいいがかりとは言えないと弊所が感じた事例です。

・当該裁決から導いた弊所独自の重加算税賦課される基準(あくまで私見であり一切の保証はできかねます)

◎被相続人が預金の原資の出えん者となり、通帳や印鑑を管理していた場合、名義預金と判断される可能性が高いです。(あくまで私見であり一切の保証はできかねます)

◎また申告漏れとなった名義預金を管理及び認識していたと推認されかつ税理士へ意図的に提示しなかったと推認される場合は、例えうっかり単純ミスであると主張しても重加算税が賦課されると解されます(あくまで私見であり一切の保証はできかねます)

◎さらに、相続人が、相続人の中で代表相続人に相続手続きの全てを委任したと推認される場合は、その委任した相続人らも重加算税が賦課されると解されます(あくまで私見であり一切の保証はできかねます)