(2024年3月29日作成)

当該ページの活用方法

・当該裁決の内容を理解する

・ご自身の税務調査に当てはまる、活用できそうなら、当該裁決内容及びあだ名を覚える

・ご自身の税務調査の場で活用させる

平成30年1月30日裁決のオリジナルのあだ名

平成30年納税者が認識しておりかつ失念しやすい相続財産ではなかったとしても調査時に協力的であり意図的であったとは推認できないとして隠ぺい仮装を認めなかった裁決

当該裁決のまとめ

前提

・原文ではなく、弊所が内容を編集しております

・上記にもあるように、弊所の私見による内容の編集、見解を記述しているにすぎません。

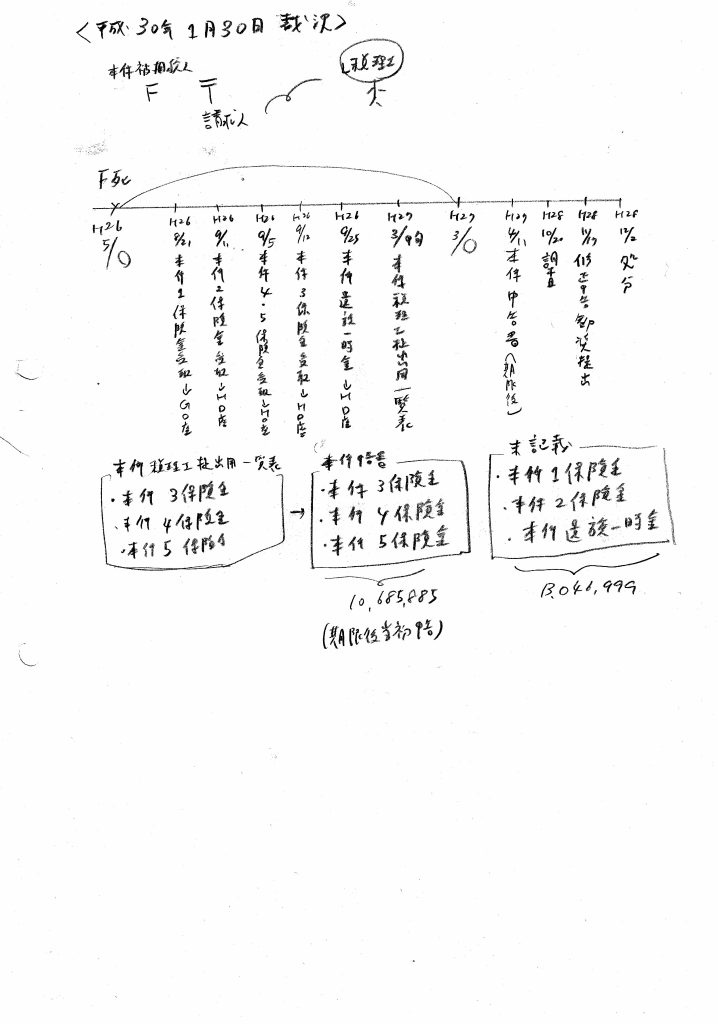

図1:弊所オリジナル当該裁決概要図

裁決の内容、要約、編集

(1)事案の概要

本件は、相続税の期限後申告をした審査請求人(以下「請求人」という。)が、原処分庁の調査に基づき当該期限後申告において申告していなかった相続財産について修正申告をしたところ、原処分庁が、当該相続財産を申告しなかったことに隠ぺいの事実が認められるとして重加算税の賦課決定処分を行ったのに対し、請求人が当該隠ぺいの事実はないとして、その全部の取消しを求めた事案である。

(2)基礎事実

・請求人の父であるF(以下「本件被相続人」という。)は、平成26年5月○日に死亡し、相続が開始した(以下、当該相続を「本件相続」という。)。なお、本件相続に係る法定申告期限は平成27年3月○日であり、相続人は請求人のみである。

・本件被相続人は、生前、別表1のとおり、自らを契約者及び被保険者とする合計5口の生命保険契約を締結していた。

・請求人は、平成26年6月から同年9月にかけて、本件被相続人の取引金融機関において、本件被相続人名義の預貯金等についての相続による承継手続及び当該承継した預貯金等に係る本件相続が開始した日現在の残高証明書の交付申請手続を行った。

・請求人は、平成26年7月から同年9月にかけて、上記ロの各生命保険契約に係る保険金の支払請求手続を行い、当該各保険金について、次のとおり支払を受けた。

◎別表1順号1「受取金額」欄記載の金額(以下「本件1保険金」といい、順号2から順号5までの各保険金についても同様に表記する。また、これらの保険金を併せて「本件各保険金」という。)は、平成26年8月21日、請求人名義のG銀行通常貯金口座(記号番号○○○○、以下「本件G口座」という。)へ振り込まれた。

◎本件2保険金は、平成26年9月11日に、本件3保険金は、同年9月12日に、本件4保険金及び本件5保険金は、いずれも同年9月5日に、それぞれ、請求人名義のH銀行○○支店普通預金口座(口座番号○○○○、以下「本件H口座」という。)へ振り込まれた。

・請求人は、本件被相続人が生前締結していた互助年金信託契約(委託者兼元本受益者を本件被相続人、収益受託者を一般財団法人J、受託者をK信託銀行とする互助年金信託契約)に係る遺族一時金の給付請求手続を行い、これにより、平成26年9月25日に本件H口座へ振り込まれた別表2「受取金額」欄記載の金額(以下「本件遺族一時金」という。)について支払を受けた。

・請求人は、平成27年3月中旬、本件相続に係る相続税(以下「本件相続税」という。)の申告書の作成及びその申告手続をL税理士(以下「本件税理士」という。)に依頼し、本件被相続人名義の預貯金等の残高証明書、本件4保険金及び本件5保険金に係る各支払明細書等の書類とともに、自ら作成した本件相続に係る相続財産の一覧表(以下「本件税理士提出用一覧表」という。)を本件税理士に交付した。

・本件税理士は、上記への各書類を検討した結果、本件税理士提出用一覧表に本件被相続人名義のH銀行○○支店の外貨定期預金(評価額5,566,514円)及びH銀行○○支店の投資信託(評価額35,016,364円)(以下、これらを併せて「本件金融資産」という。)が記載されていないことに気付き、これらの財産を示す略称及びその評価額を本件税理士提出用一覧表に手書きで補記し、これを基に、別表3の「当初申告」欄(「無申告加算税の額」を除く。)のとおりの本件相続税の申告書(以下「本件申告書」という。)を作成した。

・なお、本件申告書には、本件税理士提出用一覧表に記載された本件3保険金、本件4保険金及び本件5保険金(本件税理士提出用一覧表における保険金等に関する記載内容は、別表4-1の「項目」欄及び「金額」欄のとおりである。)が本件相続に係る相続財産として記載されていた。

・請求人は、本件相続税の法定申告期限後である平成27年4月11日、本件申告書を原処分庁に提出して、本件相続税の期限後申告をした。

・原処分庁所属の調査担当職員(以下「本件調査担当職員」という。)は、平成28年10月20日、E税務署の庁舎内において、本件相続税に係る税務調査として請求人及び本件税理士と面談を行い、次のとおり聴取及び確認をした。

◎請求人は、本件税理士提出用一覧表と同形式の本件相続に係る相続財産の一覧表(以下「本件手控え用一覧表」という。)を持参し、本件調査担当職員に提示した。本件手控え用一覧表には、本件税理士提出用一覧表に記載された相続財産のほか、その項目を「互助年金(J)」として本件遺族一時金は記載されていたが、本件1保険金及び本件2保険金については記載されていなかった(本件手控え用一覧表における保険金等に関する記載内容は、別表4-2の「項目」欄及び「金額」欄のとおりである。)。

◎請求人は、本件調査担当職員から、本件税理士が持参した本件税理士提出用一覧表に本件遺族一時金が記載されていないことを指摘され、その理由について、自分でも分からないが、本件税理士提出用一覧表は上書入力を繰り返し行って作成したものであるから、いつの時点で消えたかは覚えていないものの、本件税理士に渡す時には消えてしまっていた旨回答した。

◎請求人は、請求人が本件税理士に交付した書類であるとして、本件被相続人名義の預貯金の承継手続に関する書類、本件金融資産を含む本件被相続人名義の預貯金等に係る残高証明書、本件4保険金及び本件5保険金に係る支払通知書、○○○○の「お支払金額の内訳」などの各書類を本件調査担当職員に提示した。

◎上記の各書類には、本件遺族一時金の支払に関する「互助年金年間給付額計算書(一時金又は終了)」及び「互助年金ご送金のお知らせ」と題する各書類が含まれており、当該各書類には、本件遺族一時金の送金金額のほか、本件遺族一時金の受取口座として本件H口座の情報(口座番号の一部について非表示)が記載されていた。

・本件調査担当職員は、平成28年11月17日、本件税理士に対し、通則法第74条の11《調査の終了の際の手続》第2項の規定に基づく調査結果の内容の説明を行い、本件1保険金及び本件2保険金(以下、本件1保険金と併せて「本件各無申告保険金」という。)並びに本件遺族一時金が本件相続に係る相続財産に当たる旨指摘した上、同条第3項の規定に基づき修正申告を勧奨したところ、請求人は、同月24日、別表3の「修正申告」欄のとおり記載した本件相続税の修正申告書を提出した。

・原処分庁は、平成28年12月2日付で、別表3の「賦課決定処分」欄のとおりの重加算税の賦課決定処分(以下「本件賦課決定処分」という。)をした。

(3)争点

請求人が本件税理士提出用一覧表を作成した行為は、通則法第68条第2項に規定する隠ぺい又は仮装の行為に当たるか否か。(4)引用された最高裁判決判例、地裁判決

明確な明記はありませんが、下記を引用していると解されます。

・国税庁の「課税処分に当たっての留意点」(平成25年4月 大阪国税局 法人課税課、TAINS H250400課税処分留意点178頁)を引用、参考としていると解されます。なお当該資料には、「『隠蔽』とは、課税標準等又は税額の計算の基礎となる事実について、これを隠蔽し、あるいは故意に脱漏することをいい、また『仮装』とは、財産あるいは取引上の名義等に関し、あたかも、それが真実であるかのように装う等、故意に事実を歪曲することをいう(名古屋地裁昭和55年10月13日判決)」としています。

(5)認定事実

・本件H口座及び本件G口座は、本件相続の開始前から、請求人が自らの保険料やクレジットカード利用料金又は自宅マンションの管理料等の支払のために日常的に使用していた口座である。なお、本件G口座は、本件相続により請求人が承継した本件被相続人名義の定額貯金を振り替えた際の振替先口座であって、当該定額貯金は本件申告書において申告されている。

・請求人は、税務調査の際、持参した資料を全て確認させてほしい旨の本件調査担当職員からの求めに応じ、特にちゅうちょすることもなく、同職員に本件手控え用一覧表を提示した。

(6)検討

・請求人は、自ら手続を行って本件各無申告保険金及び本件遺族一時金の支払を受け、これらの存在及び金額を認識していたものと認められ、また、それらの合計額は13,046,999円であって、本件申告書に記載された各保険金(本件3保険金、本件4保険金及び本件5保険金)の合計額が10,685,885円であることと比較しても高額であること、本件各無申告保険金及び本件遺族一時金は、請求人が日常的に使用していた本件H口座及び本件G口座に、本件申告書に記載された各保険金と同時期に入金されたものであることからすれば、本件各無申告保険金及び本件遺族一時金は、本件相続税の申告を行う上で失念しやすい相続財産ではなかったといえる。

・他方、本件各無申告保険金及び本件遺族一時金が振り込まれた本件H口座及び本件G口座は、いずれも本件相続の開始前から請求人が日常的に使用していた口座であることに加え、本件H口座には、本件申告書において申告された本件3保険金、本件4保険金及び本件5保険金も振り込まれていること、本件G口座には、本件相続により請求人が承継した本件被相続人名義の定額貯金が振り替えられていることからすれば、これらの口座は、原処分庁においてその存在を容易に把握し得るものということができる。

・また、請求人は、税務調査時において、本件遺族一時金の記載のある本件手 控え用一覧表を特にちゅうちょすることもなく本件調査担当職員に提示したことのほか、本件遺族一時金の支払に関する書類についても同職員に提示するなど、税務調査に協力的な姿勢を示していたことが認められる。そして、請求人は、本件税理士提出用一覧表に本件遺族一時金の記載がない理由について、上書入力を繰り返し行ったため消えてしまった旨の説明をしているところ、この説明は上記の請求人の態度等に照らして不自然ではなく、一応合理的であるといえる。

・上記の各事実に照らせば、これらの存在及び金額を認識しており失念しやすい財産ではなかったっという事実が認められるにしても、請求人が、本件相続に係る相続財産を正確に把握していたにもかかわらず、あえて本件各無申告保険金及び本件遺族一時金を記載せずに本件税理士提出用一覧表を作成したとの事実を推認することはできず、ほかにこの事実を認めるに足りる証拠はない。

(7)結果

重加算税賦課を取消す。

当該裁決のさらなる要約

・本件は、保険金及び遺族一時金が申告漏れとなりました。

・国税不服審判所は、本件各無申告保険金及び遺族一時金について請求人は認識しており、失念しやすい相続財産ではなかった、と判断しました。

・国税不服審判所は、本件各無申告保険金及び遺族一時金が振込まれた請求人の口座は原処分庁においてその把握は容易である、と判断しました。

・国税不服審判所は、請求人は調査に協力的であった、と判断しました。

・請求人は、本件税理士提出用一覧表に本件遺族一時金の記載がない理由について、上書入力を繰り返し行ったため消えてしまった旨の説明は不自然ではなく、一応合理的である、としました。

・請求人は、税務調査の際、本件調査担当職員からの求めに応じ、特にちゅうちょすることもなく、同職員に本件手控え用一覧表を提示した、と判断しました。

・国税不服審判所は、請求人は認識しておりかつ失念しやすい相続財産ではなかったものの隠ぺい仮装はなかった、と判断しました。

弊所独自の考察

・弊所独自の視点

◎被相続人の財産について相続人が認識していたかどうか

本件は、請求人は被相続人の財産を認識していたと解されます。

◎申告漏れとなった財産の収集難易度について

保険金及び遺族一時金は通知書が発行されることなどから認識していれば収集は容易と解されます。

◎申告漏れとなった財産の金額について

総額13,046,999円でした。

◎税務調査に対する相続人の姿勢について

協力的であったと解されます。

◎以上より、当該裁決は、処分庁が納税者の隠ぺい仮装を主張したことはいいがかりとはいえない、と弊所が感じた事例です。

・当該裁決から導いた弊所独自の重加算税賦課回避基準(あくまで私見であり一切の保証はできかねます)

納税者が相続財産を認識しておりその財産は失念しやすい相続財産ではなかったと認定されたとしても意図的ではなくミスであると主張すれば、重加算税賦課を回避できる可能性があります(あくまで私見であり一切の保証はできかねます)