(2024年4月3日作成)

当該ページの活用方法

・当該裁決の内容を理解する

・ご自身の税務調査に当てはまる、活用できそうなら、当該裁決内容及びあだ名を覚える

・ご自身の税務調査の場で活用させる

令和3年6月25日裁決のオリジナルのあだ名

令和3年税理士からの質問を誤解したことによる共済は掛捨てに移行している発言は虚偽の回答であるとまでは言えないとして隠ぺい仮装を認めなかった裁決

当該裁決のまとめ

前提

・原文ではなく、弊所が内容を編集しております

・上記にもあるように、弊所の私見による内容の編集、見解を記述しているにすぎません。

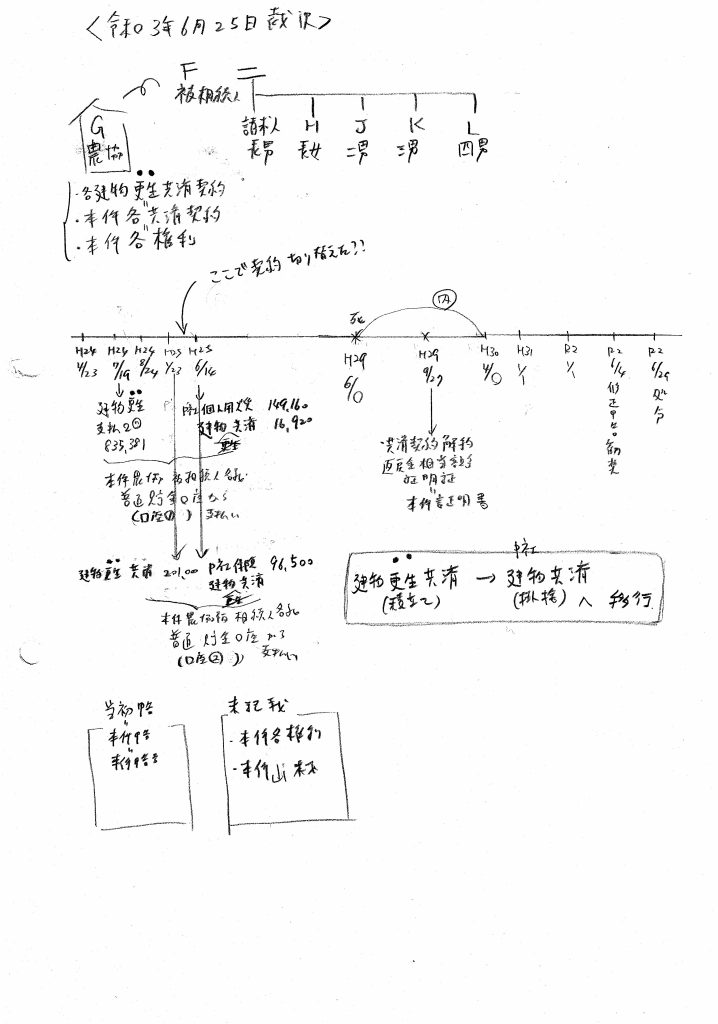

図1:弊所オリジナル当該裁決概要図

裁決の内容、要約、編集

(1)事案の概要

本件は、審査請求人(以下「請求人」という。)が、原処分庁所属の調査担当職員の調査に基づき相続税の修正申告をしたところ、原処分庁が、相続財産の一部を申告していなかったことに隠蔽の行為が認められるとして重加算税の賦課決定処分をしたのに対し、請求人が、当該隠蔽の行為はないとして、当該処分のうち、過少申告加算税相当額を超える部分の取消しを求めた事案である。

(2)基礎事実

・請求人は、F(以下「本件被相続人」という。)の長男である。

・本件被相続人は、G農業協同組合(以下「本件農協」という。)との間で、本件被相続人を共済契約者等とする別表1に記載の各建物更生共済契約(以下、別表1に記載の各建物更生共済契約を併せて「本件各共済契約」といい、本件各共済契約に関する権利を「本件各権利」という。)を締結していた。

・本件被相続人は、平成29年6月○日(以下「本件相続開始日」という。)に死亡し、その相続(以下「本件相続」という。)が開始した。本件相続に係る相続人は、請求人、本件被相続人の長女であるH、同二男であるJ、同三男であるK及び同四男であるLの5名である。

・請求人が本件相続により取得した財産には、本件各権利及びd市e町○-○の山林(面積:396㎡。以下「本件山林」という。)が含まれていた。

・請求人は、平成29年9月27日、本件農協から、本件各共済契約に係る「共済契約解約返戻金相当額等証明証」(本件相続開始日において本件各共済契約を解約するとした場合に支払われることとなる解約返戻金の額などが記載されたもの。以下「本件証明書」という。)を取得した。

・請求人は、平成29年11月28日、本件相続に係る相続税(以下「本件相続税」という。)の申告書の作成をM税理士法人に所属するN税理士(以下「本件税理士」という。)に依頼し、本件税理士は、当該依頼を受けて、請求人の自宅において、請求人に対し、本件被相続人の相続財産の確認のための聞き取りを行った。

その際、本件税理士は、請求人に対し「損害保険はどうなっていますか。」と質問し、請求人は、当該質問に対して「共済は掛け捨てに移行している。」と回答した。

・請求人は、平成29年11月28日、本件税理士に対し、本件農協の○○支店(以下「本件農協支店」という。)の本件被相続人名義の貯金通帳21通を含む本件相続税の関係書類を預けた。当該関係書類には、本件証明書は含まれていなかった。

・請求人は、平成29年12月初旬、請求人が自宅で保管していた本件相続税の関係書類をM税理士法人の事務所に届けた。当該関係書類にも、本件証明書は含まれていなかった。

・請求人は、法定申告期限内に、別表2の「期限内申告」欄のとおり記載した本件相続税の申告書を原処分庁に提出して期限内申告をした(以下、当該申告を「本件申告」といい、本件申告に係る申告書を「本件申告書」という。)。本件申告書には、本件各権利及び本件山林は記載されていなかった。

・請求人は、令和2年6月4日、原処分庁所属の調査担当職員の調査に基づき、本件各権利及び本件山林を本件相続税の課税価格に算入して、別表2の「修正申告」欄のとおり記載した本件相続税の修正申告書を原処分庁に提出し、修正申告をした(以下、当該修正申告を「本件修正申告」という。)。

・原処分庁は、令和2年6月29日付で、請求人は、本件各権利が本件被相続人の財産であることを知りながら、これを隠蔽し、相続財産として申告していなかったと認められるとして、請求人に対し、別表2の「賦課決定処分」欄のとおり本件相続税に係る重加算税の賦課決定処分(以下「本件賦課決定処分」という。)をした。

(3)争点

請求人に、通則法第68条第1項に規定する隠蔽又は仮装の行為があったか否か。

(4)引用された最高裁判決判例、地裁判決

最高裁平成7年4月28日判決=オリジナル命名:最高裁平成7年積極的な隠蔽なしの無申告だが当初から過少申告の意図を外部からうかがい得る特段の行動した判決における、外部からうかがい得る特段の行動を引用したと明記があります。

(5)認定事実

・本件農協支店に開設された本件被相続人名義の普通貯金口座(口座番号○○○○)の平成24年4月23日から同年8月24日までの取引においては、同年7月19日に建物更生共済契約に係る共済掛金の支払が2回にわたり合計835,381円ある一方、平成25年4月1日から同年8月30日までの取引においては、建物更生共済契約に係る共済掛金の支払はなく、同年6月14日にP社の個人用火災総合保険契約に係る保険料149,160円及び○○○○の建物共済(火災共済)契約に係る共済掛金16,920円の各支払がある。

・そして、上記の個人用火災総合保険契約及び建物共済契約には、満期返戻金の支払や満期共済金の支払はなく、当該個人用火災総合保険契約に係る本件被相続人名義の申込書には、加入済みの他の保険契約として、○○○○の建物共済契約のみが記載されている。

・本件農協支店に開設された本件被相続人名義の普通貯金口座(口座番号○○○○)の平成24年12月27日から平成25年6月17日までの取引においては、同年1月23日に建物更生共済契約に係る共済掛金201,000円の支払が、同年6月14日にP社に対する保険料96,500円及び○○○○の建物共済契約に係る共済掛金42,400円の各支払がある。

(4)検討

・本件各権利が本件申告において申告漏れとなった原因としては、請求人が本件税理士からの「損害保険はどうなっていますか。」との質問に対して「共済は掛け捨てに移行している。」との回答をし、本件税理士が、当該回答を受けて、本件被相続人の相続財産中に申告すべき損害保険契約に関する権利はないものと誤解したこと、その後も、請求人は本件税理士に本件証明書を提示することも、本件各権利があることを説明することもしなかったため、本件税理士が上記の誤解をしたまま、本件申告書を作成したことによるものと考えられる

・本件税理士による上記の質問は、本件税理士が本件被相続人の相続財産の確認をするための聞き取りでなされた質問であり、本件税理士としては、本件被相続人の相続財産の中に申告すべき損害保険契約に関する権利があるかどうか、すなわち本件被相続人が本件相続開始日において満期返戻金や満期共済金の支払のある損害保険契約を締結していたかどうかを尋ねる趣旨で行ったものであると認められる。

・もっとも、本件税理士による上記の質問の文言のみからは、被質問者である請求人に上記趣旨であることが明示されているとは認められず、そのような趣旨を被質問者に明示せずに損害保険についてどうなっているかと質問した場合には、被質問者において、損害保険の状況一般についての質問であると誤解する可能性も否定できないことから、請求人が主張するように、請求人において、本件税理士による上記の質問の趣旨を取り違えて、損害保険の状況一般についての質問であると誤解していた可能性がある。

・そして、上記のとおり、共済掛金や保険料の支払は賃貸不動産ごとに開設された本件農協支店の本件被相続人名義の各普通貯金口座から行われていたところ、建物更生共済契約に係る共済掛金が支払われていた普通貯金口座においては、翌年の同一期間において建物更生共済契約に係る共済掛金の支払がなく、建物更生共済契約以外の保険料や共済掛金が支払われていること、個人用火災総合保険契約に係る本件被相続人名義の申込書において、加入済みの他の保険契約として○○○○の建物共済契約のみが記載されていることからすれば、当該口座に係る賃貸不動産の損害保険は、建物更生共済契約から掛け捨ての損害保険へと移行されたものといえる。

・また、平成25年1月23日に建物更生共済契約に係る共済掛金が支払われていた普通貯金口座において、同年6月14日には建物更生共済契約以外の保険料や共済掛金が支払われていることからすると、当該口座に係る賃貸不動産についても、建物更生共済契約から掛け捨ての損害保険へと移行された可能性がある

・上記のことからすれば、「共済は掛け捨てに移行している。」との請求人による回答は、必ずしも虚偽であるとまではいえない。

(5)結果

重加算税賦課を取消す。

当該裁決のさらなる要約

・本件は、建物更生共済契約(積立)から建物共済契約(掛捨て)へ契約が切替っていたと解される。

・本件税理士は、請求人に対して「相続財産となる保険金が支払われるような契約の存在はありますか」という意味で「損害保険はどうなっていますか」と質問した。

・請求人は、「損害保険はどうなっていますか」という質問は「現状の建物火災保険はどうなっているか」という意味であると誤解し、「共済は掛捨てに移行している」という発言をした。

・国税不服審判所は、上記の発言は誤解によるものであり、虚偽の発言とまでは言えない、とした。

弊所独自の考察

・弊所独自の視点

◎被相続人の財産について相続人が認識していたかどうか

本件は、請求人は、建物更生共済契約については認識していたと解されます。しかし、現状は掛捨ての共済に切り替わっていることから、切り替え前の建物更生共済契約(積立)は関係ないと誤解し続けたと解されます。

◎申告漏れとなった財産の収集難易度について

建物更生共済の返戻金が相続財産となると正しく認識していれば、証明書の収集は容易と解されます。

◎申告漏れとなった財産の金額について

金額を読み取ることはできませんでした。

◎税務調査に対する相続人の姿勢について

明記はありませんが、協力的であったと解されます。

◎以上より、当該裁決は、処分庁が納税者の隠ぺい仮装を主張したことはいいがかりである、と弊所が感じた事例です。

・当該裁決から導いた弊所独自の重加算税賦課回避基準(あくまで私見であり一切の保証はできかねます)

税理士に対する納税者の回答内容の誤りによる当初申告漏れが発生した場合でも、誤解や誤認や知識不足によることを主張すれば、重加算税賦課を回避できる可能性があります(あくまで私見であり一切の保証はできかねます)